반응형

출처 : 한화투자증권 리포트

4Q21 적자 전환

4Q 영업이익은 -157억원으로 최근 하향 조정된 컨센서스 384억원을 하회했다. 지난 10년간 분기 적자는 7번으로, 이례적인 일이다. 실적 부진의 요인으로는 1) 12월 제품/납사 하락한 재고평가손실 100~200억원, 2) 물류비 상승분 부담, 3) 반도체 부족으로 분리막용 PE/PP 판매 차질이 발생한 것으로 예상된다.

2022년 실적

2022년 영업이익은 1,538억원(OPM 6.1%)으로 YoY -14% 감익 추정 한다. 4Q Review 전 2022년 컨센서스는 2,440억원이다. 현재의 NCC Spread가 유지될 경우, 2022년 “OPM = 0%”도 예상할 수 있다. 2021~22년 석유화학 증설이 과거의 2~3배 수준이며, 정유사 재가동으로 인한 공급 증가를 감안하면 충분히 가능하다. 다만, 2021년 12월 이후 대형 NCC들이 가동률 조정 중이며, 1Q22에 일부 회복된 재고효과(+) 및 분리막용 PE/PP 회복을 감안, OPM 5% 이상은 가능할 것으로 전망한다.

목표주가 25만원(하향). 주가 하락 제한적이며, Upside 더 커

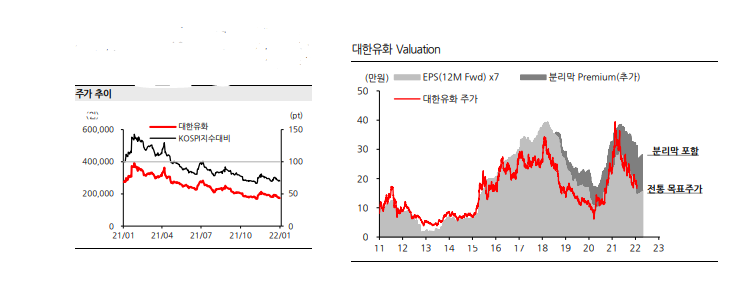

2022년 EPS 추정치를 2.1만원으로 조정, TP(25만원) 하향한다. 전통적 TP는 15만원(Target PER)이지, EPS 40%에 대해 분리막 Premium (SKIET Valuation 25%)을 부여했다. 분리막 Value 감안, 현재 주가에서는 Downside(15만원) 보다는 Upside(25만원)가 더 커 보인다.

반응형

'주식과 경제' 카테고리의 다른 글

| IBKS Daily [인터넷/게임] (0) | 2022.01.25 |

|---|---|

| 제이브이엠(054950) 우보의 걸음으로 성장 (0) | 2022.01.25 |

| 삼성바이오로직스(207940) 잘 되는 집은 투자계획도 미리미리 (0) | 2022.01.25 |

| United Parcel Service(UPS.US) Better, not bigger (0) | 2022.01.25 |

| CJ대한통운(000120) 승부수를 띄우다 (0) | 2022.01.25 |