출처 : 대신증권 리포트

투자의견 매수, 목표주가 48,000원 유지

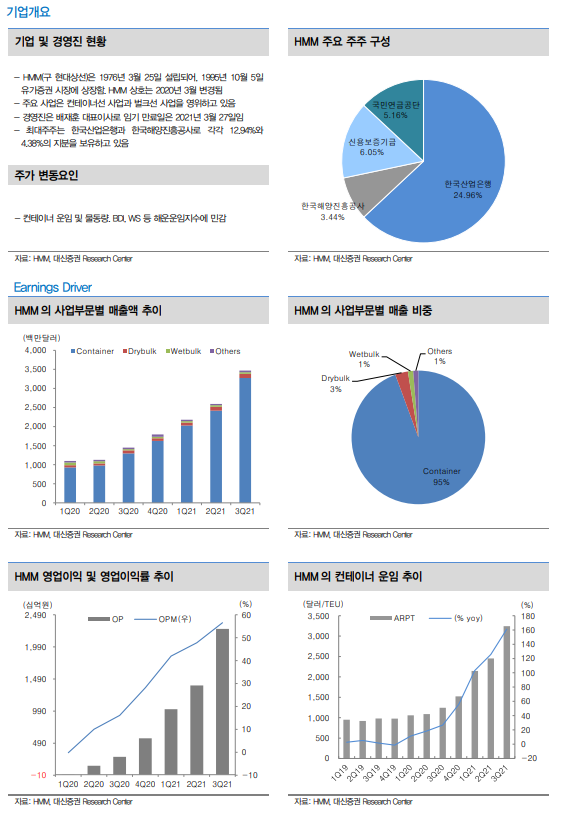

- 이동걸 회장의 단계적 매각 인터뷰와 오미크론 확산에 따른 물류 병목 해소 시점 지연 가능성 증가로 단기 모멘텀 발생 - HMM은 2022년 컨테이너 운임 Peak-out 우려와 영구채의 100% 전환 가능성 증가로 주가 조정 이어짐. 하지만 코로나 변이 확대(오미크론 확산)와 영구채 100% 전환이 현실적으로 어려울 수 있다는 점이 부각되며 주가 반등

- 이동걸 회장은 2022년부터 해양진흥공사가 HMM을 전담 관리하며, 단계적인 지분 매각을 추진할 것이라고 밝힘. 또한 “산은이 가진 전환사채를 다 전환할 경우 해진공과 산은이 보유한 지분이 70%를 넘는다고 들었다” “70%를 가지고 민영화한다는 것은 불가능하기 때문에 매각이 쉽게 되도록 지배주주의 지분만을 내놓고는 단계적으로 시장에 매각하는 것이 바람직하다”고 밝힘

- 이에 따라 2022년 1분기까지 단계적 매각 방안 구체화 이후 매각 추진 가능성 높으며, 당사는 192~197회차 영구전환사채 및 신주인수권부 사채의 권리행사 가능성은 상당히 낮아진 것으로 판단함

- 물류병목현상 완화에 따른 실질 선복량이 늘어나는 시점부터 운임 조정 가능성은 높지만, 그 시점에 대해 누구도 장담하기 어려운 상황임. 따라서 잔여 영구채의 전환 가능성이 낮다는 컨센서스 형성 시 주가 반등 예상

이동걸 회장 인터뷰 내용에 대한 당사의 소견

- “70%의 지분을 가지고 민영화 한다는 건 불가능”하다는 점을 인지하고 있다는 점은

1)지분을 단계적으로 매각하여 지분율을 낮춘 이후 민영화,

2)잔여 영구채의 전환은 하지 않겠다는 의미로 해석 가능함

- 당사는

1)지분을 단계적으로 시장에 매각하는 방안은 현실적으로 가능성 낮다고 판단함.

이유는

①매각 예정 지분이 남아있는 상황에서의 블록딜은 실패 가능성이 높고,

②경영권을 확보하는 것이 아닌 대규모 지분 인수의 유인이 없기 때문에 원매자를 찾기 어렵다고 판단

- “매각이 쉽게 되도록 지배주주의 지분만을 내놓고는 단계적으로 시장에 매각하는 것이 바람직”에서 주주지분(영구채는 지배주주 지분으로 해석하기 보다는 사채권으로 해석하는 것이 바람직)은 현재 산업은행과 해진공이 보유한 약 40%의 지분을 단계적으로 매각하는 방안을 검토하는 것으로 판단

산업은행 지분 매각 → 해진공 지분 매각 → 영구채 인수 순으로

- 당사는 HMM의 지분 단계적 매각은 산업은행 지분 매각을 우선적으로 추진 하면서, 해진공 지분을 후속적으로 인수하는 콜옵션 부여하는 방안이 가능성이 높다고 추정함. 이후 영구채는 단계적으로 상환 가능성 높다고 판단

- 현재의 산업은행과 해진공 지분을 인수하는 경우 매각은 흥행 가능성이 크다고 판단함. 3분기말 HMM의 현금 및 유동성은 약 4.3조 원, 연말에는 6조 원 이상으로 추정되는데, 현 주가로 환산한 40% 지분가치는 약 5.2조 원 수준이기 때문임

'주식과 경제' 카테고리의 다른 글

| 퓨쳐켐(220100) 탐방노트 - Best-in-Class의 전립선암 치료제(FC705) 개발 (0) | 2021.12.06 |

|---|---|

| 딥노이드(315640) 의료용 AI 플랫폼 사업 순항 중 (0) | 2021.12.05 |

| Kiwoom Fixed Income Weekly (0) | 2021.12.05 |

| 11월 소비자물가 : 3% 후반을 기록, 전망치 상회할 것 (0) | 2021.12.05 |

| LS(006260) 양호한 펀더멘털, 낙폭과대 (0) | 2021.12.05 |